Qu'est-ce que la finance décentralisée (DeFi) ?

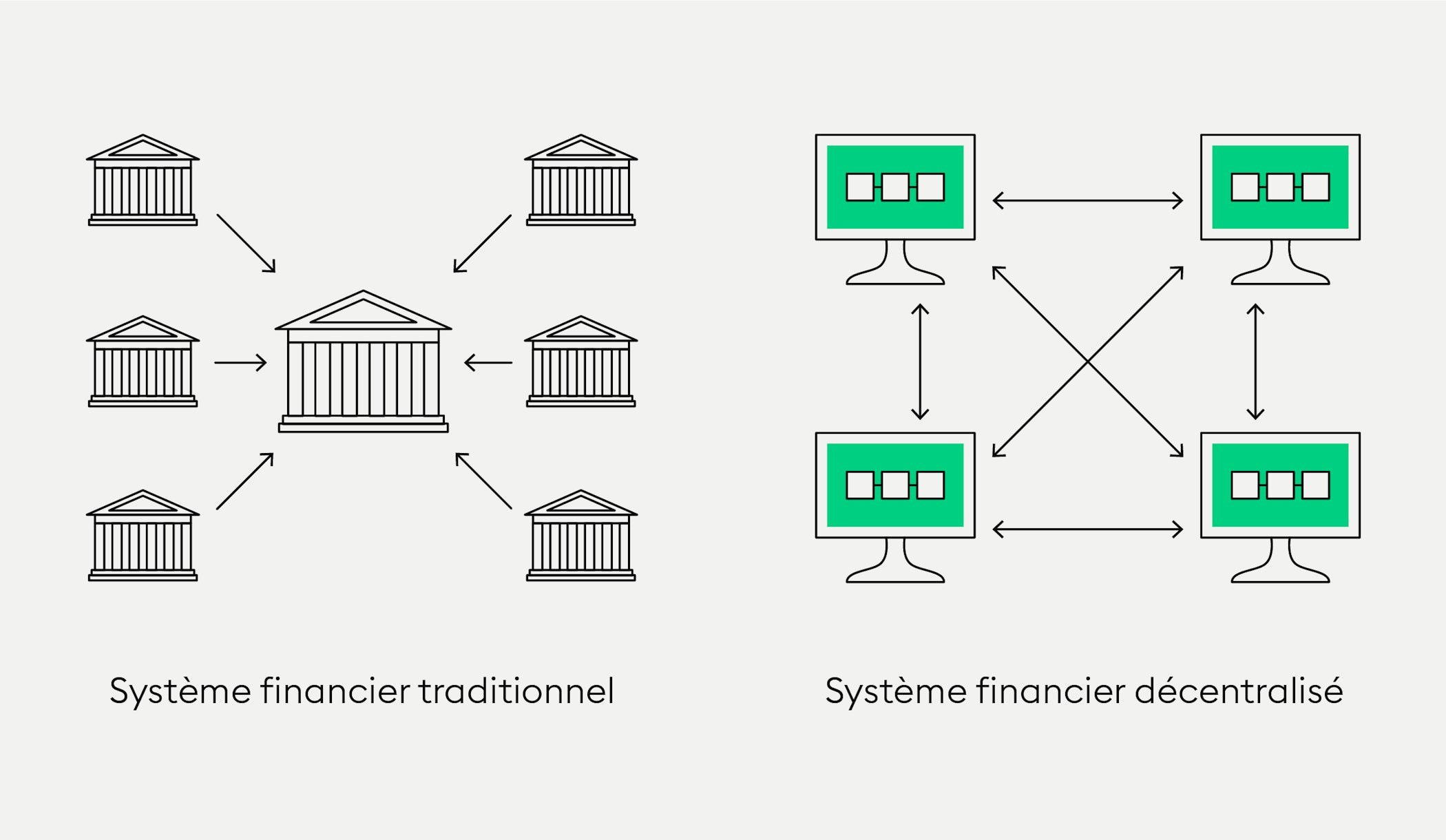

La finance décentralisée (DeFi) cherche à faire passer les technologies et les processus impliqués dans les transactions entre les mains des acteurs individuels.

La finance décentralisée (DeFi) reproduit les services financiers de manière ouverte et transparente.

Les applications ne sont pas gérées ou contrôlées par une autorité centrale, mais sont basées sur la technologie blockchain et les transactions entre les utilisateurs.

Les smart contracts permettent d'écrire les termes de l'accord entre « acheteur » et « vendeur » directement en lignes de code.

Dans ce cours, nous étudierons la finance décentralisée (DeFi).

Quelles sont les origines de la finance décentralisée ?

Comme vous l'avez appris dans le cours 5 de la section Expert de la Bitpanda Academy, les organisations autonomes décentralisées (DAO) sont des structures créées pour établir des organisations pleinement fonctionnelles tout en supprimant la nécessité d'une gestion hiérarchique. On se souvient : Bitcoin est souvent considéré comme la première DAO au monde, mais c'est le réseau Ethereum qui a pleinement développé l'idée en complétant les structures DAO par des DApps et des smart contracts.

Effectuer des paiements en crypto avec Bitcoin est peut-être l'exemple le plus ancien et le plus connu d'un service financier décentralisé. Un autre exemple impliquant Bitcoin et les débuts de DeFi est le Lightning Network, qui a été développé pour augmenter la vitesse des transactions dans la blockchain Bitcoin.

Transactions directes entre les parties

La finance décentralisée implique des transactions qui ont lieu directement entre les parties. Ces transactions sont gérées par des smart contracts, qui sont soutenus par la communauté et dont le code source est ouvert. La structure open-source d'Ethereum, combinée à son propre langage de programmation « Solidity » et à l'utilisation de la norme de token ERC20, permet la création de tokens de paiement ou de utility tokens, qui utilisent à leur tour des smart contracts ou sont liés à des DApps ou d'autres smart contracts.

Alors que la finance décentralisée n'a commencé à gagner en popularité qu'après 2018, c'est MakerDAO mis en place par Rune Christensen, un entrepreneur danois, dès 2014 qui est considérée aujourd'hui comme la plateforme de crédit la plus grande et la plus populaire au monde. On vous en reparle plus bas.

Appelée à l'origine « Open Finance » plutôt que « DeFi » pour faire court, telle que nous la connaissons aujourd'hui, un nombre toujours croissant d'applications de la finance décentralisée amène un large éventail d'instruments financiers traditionnels sur la blockchain. Examinons de plus près les raisons de cette effervescence de DeFi et ce que l'avenir nous réserve.

Pourquoi la finance décentralisée (DeFi) est-elle importante ?

Après la crise financière de 2008 et les interventions massives des institutions pendant et après le krach, il est devenu évident que les structures financières traditionnelles du monde sont dépendantes d'un petit nombre de décideurs clés. Peu après, les premières idées pour fournir des services financiers trustless ont suivi avec la publication du livre blanc Bitcoin en 2009.

Le lancement de la blockchain Ethereum et l'invention des smart contracts, qui ont ouvert la voie aux premières applications décentralisées (DApps), ont pris plus de temps. Les DApps sont des programmes informatiques dont la composante frontend est disponible sur les ordinateurs des utilisateurs et la composante backend vit sur une blockchain. Rappel : les smart contracts sont programmés sur le grand livre distribué et sont exécutés automatiquement lorsque certains événements se produisent.

Quels sont certains des avantages de la DeFi ?

Comme pour les autres applications sur la blockchain, le plus grand avantage des DApps est qu'elles sont décentralisées, ce qui signifie qu'elles ne peuvent pas être fermées par un intermédiaire central. Les projets DeFi fonctionnent de manière totalement indépendante des banques ou d'autres plateformes et sont accessibles de n'importe où, 24 heures sur 24 et 7 jours sur 7. Tous les accords dans le réseau peer-to-peer sont immuables et appliqués par code. La plupart des applications de finance décentralisée fonctionnent sur des blockchains publiques et peuvent être utilisées par tout le monde. La finance décentralisée permet donc de reproduire des services financiers préexistants d'une manière plus ouverte, démocratique et transparente.

La finance décentralisée a gagné en popularité depuis 2019, parallèlement à l'augmentation du nombre de traders en crypto et à l'intérêt mondial croissant pour le trading de crypto. Les traders en cryptomonnaies cherchent à faire passer leurs actifs en cryptomonnaies au niveau supérieur et à utiliser leurs cryptomonnaies pour générer des revenus supplémentaires. Cela signifie que les utilisateurs qui investissent dans les crypto-monnaies ne cherchent pas seulement à « hodl » (conserver) leurs actifs, mais cherchent à les utiliser pour pour dégager des bénéfices. Pour répondre à ce besoin, un large éventail d'applications financières décentralisées et de nombreuses plateformes proposent des services tels que les prêts, les produits dérivés, le staking, etc. Vous trouverez ci-dessous une description des cas d'utilisation les plus courants de la finance décentralisée.

Au lieu d'emprunter traditionnellement auprès d'une banque, DeFi permet d'emprunter et de prêter directement sur un réseau peer-to-peer.

Emprunts et prêts

Au lieu de se rendre dans une banque pour contracter un prêt, la DeFi permet d'emprunter et de prêter directement dans un réseau peer to peer. Le prêt décentralisé implique l'investissement par les prêteurs et l'emprunt par les emprunteurs sur des plateformes telles que le MakerDAO que nous avons mentionné au début de cet article. L'emprunt et le prêt sont actuellement parmi les applications DeFi les plus utilisées, représentant bien plus de la moitié de toutes les transactions DeFi.

À ne pas confondre avec DAO Maker, qui est une plateforme DeFi à investissements multiples, MakerDAO est un protocole basé sur Ethereum. Le DAI, stablecoin de la Maker DAO, est une cryptomonnaie dont une unité de DAI représente l'équivalent d'un dollar américain à tout moment. Alors que la valeur de la plupart des cryptomonnaies augmente et diminue par rapport aux monnaies fiduciaires telles que le dollar américain ou l'euro, les stablecoins visent à maintenir une valeur stable. C'est pourquoi de nombreux stablecoins sont rattachés à des devises nationales stables. Cependant, un actif sous-jacent peut également être un panier entier de devises ou d'autres actifs, tels que des obligations d'État et des matières premières comme l'or.

Outre sa valeur stable, le DAI présente l'avantage de pouvoir être utilisé instantanément dans le monde entier et d'être distribué de manière décentralisée dans le réseau. Il peut être utilisé comme une protection contre l'inflation des devises nationales par les utilisateurs vivant dans des régions à fort taux d'inflation et envoyé dans le monde entier rapidement et facilement à un faible coût. Tout ce dont les utilisateurs ont besoin est d'un wallet comme MetaMask.

Nouveau sur Bitpanda ? Créez votre compte aujourd'hui !

Inscrivez-vous iciProduits dérivés - Vente à découvert de cryptomonnaie

Un autre groupe de produits financiers traditionnels auquel la DeFi s'applique de plus en plus est celui de la création de produits dérivés, par exemple pour la vente à découvert ou l'effet de levier. Si l'on va plus loin dans l'emprunt de coin, celles-ci peuvent ensuite être utilisées pour parier sur la chute des prix des cryptomonnaies, ce que l'on appelle la « vente à découvert ».

L'emprunteur d'une certaine quantité de cryptomonnaie les achète à un certain prix, attend que le prix baisse jusqu'à ce qu'un certain prix soit atteint, les vend au nouveau prix bas, rachète le montant qu'il a emprunté et les rend au prêteur/propriétaire. Le profit qu'ils génèrent est la différence entre le taux auquel les pièces ont été empruntées et le taux auquel elles ont été vendues. Comme toute transaction impliquant des produits dérivés, ce type de transaction comporte des risques inhérents car une hausse inattendue du prix entraînerait une perte.

L’effet de levier dans les crypto

L'effet de levier consiste également à spéculer sur les mouvements de prix et à emprunter une certaine quantité d'une cryptomonnaie. Par exemple, le trader peut détenir un certain montant de cryptomonnaie et emprunter le même montant pour investir, ce qui signifie qu'il investit le double du montant initial. Si le prix de la cryptomonnaie augmente, il génère le double du bénéfice, vend à nouveau les coins qu'il a investis, rembourse le prêt et les intérêts et conserve le bénéfice restant.

Dans tous les cas, une recherche approfondie et une évaluation adéquate des risques sont toujours essentielles avant de se lancer dans toute entreprise impliquant la finance décentralisée en tant que crypto-trader.

Là encore, ce type de transaction comporte des risques élevés : même si le prix n'évolue pas comme prévu, le prêt doit être remboursé dans tous les cas. C'est là qu'intervient le terme « appel de marge » : le prêteur peut demander à un trader, à un moment défavorable, de déposer des capitaux supplémentaires sur son compte ou de fermer des positions pour ramener le solde à une valeur minimale qui est également appelée marge de maintien, d'où le terme « appel de marge ».

Les inconvénients de la DeFi

Il reste à voir si la DeFi va supplanter ou simplement compléter le système financier existant. Cependant, le monde de la finance décentralisée doit en tout état de cause s'attaquer à un certain nombre de problèmes pour assurer sa viabilité. Outre les vulnérabilités liées à la sécurité des plateformes et la consommation d'énergie élevée, la cohésion en termes de mesures réglementaires est un défi en soi et pourrait entraîner une fragmentation du secteur. Les risques de gouvernance et la protection des investisseurs recèlent également des pièges potentiels. Le code peut être défectueux et un projet peut s'avérer frauduleux ou n'être qu'un autre stratagème de « pump and dump ». Dans tous les cas, une recherche approfondie et une évaluation adéquate des risques sont toujours essentielles avant de se lancer dans toute entreprise impliquant la finance décentralisée en tant que trader de crypto.

Envie d’acheter des cryptomonnaies ?

Inscrivez-vousFaites vos premiers pas dans la DeFi

Le moyen le plus simple pour les participants désireux de générer des rendements dans la finance traditionnelle consiste à ouvrir un compte d'épargne et à y déposer des devises fiat pour obtenir des intérêts sur leur dépôt. Sur les plateformes DeFi comme Maker, en revanche, les traders de cryptomonnaie envoient leurs fonds à la plateforme et les verrouillent ou les utilisent pour fournir des liquidités aux autres utilisateurs dans des pools de liquidité, en gagnant des intérêts pour la mise à disposition de leurs fonds.

Contrairement à la finance traditionnelle, il n'y a pas d'entité centrale dans la DeFi fournissant suffisamment de liquidités pour les transactions, les plateformes s'appuient donc sur les traders de cryptomonnaie en tant qu'investisseurs et sont obligées de les inciter à utiliser leurs fonds à cette fin. Les utilisateurs qui souhaitent emprunter des DAI par l'intermédiaire de la plateforme déposent une garantie (un montant donné en garantie au cas où ils ne parviendraient pas à rembourser le prêt) en ETH qu'ils déposent dans des smart contracts.

Alors que de nombreux projets DeFi sont encore hébergés sur la blockchain Ethereum, un nombre croissant d'alternatives font leur entrée dans ce domaine. Les inconvénients des projets fonctionnant sur Ethereum sont les frais de gaz élevés et la congestion du réseau, c'est pourquoi les projets alternatifs peuvent être plus adaptés aux traders en cryptomonnaie disposant d'un plus petit budget.

Pendant le staking, les utilisateurs verrouillent leurs tokens dans un smart contract pour devenir des validateurs sur un réseau et s'assurer que personne ne triche sur le réseau. Les tokens - pour la plupart natifs d'un réseau - sont utilisés pour sécuriser les actifs du réseau et les utilisateurs reçoivent des récompenses pour le staking de leurs actifs. Le concept est similaire à celui d'un dépôt à terme dans une banque traditionnelle, qui verse à l'utilisateur des intérêts sur l'argent déposé.

Dans notre prochain cours, nous allons nous pencher sur le sujet du staking.

CLAUSE DE NON-RESPONSABILITÉ

Cet article ne constitue en aucun cas un conseil en investissement ni une offre ou une invitation à acheter des actifs financiers numériques.

Le présent article est fourni à titre d'information générale uniquement et aucune déclaration ou garantie, expresse ou implicite, n'est faite et aucune fiabilité ne doit être accordée quant à l'équité, l'exactitude, l'exhaustivité ou la justesse de cet article ou des opinions qui y sont contenues.

Certaines déclarations contenues dans cet article peuvent concerner des attentes futures fondées sur nos opinions et hypothèses actuelles et comportent des incertitudes susceptibles d'entraîner des résultats, performances ou événements réels différents de ces déclarations.

Ni Bitpanda GmbH, ni aucune de ses filiales, conseillers ou représentants ne peuvent être tenus responsables de quelque manière que ce soit en relation avec cet article.

Veuillez noter qu'un investissement dans des actifs financiers numériques comporte des risques en plus des opportunités décrites ci-dessus.