Qu’est-ce qu’une ICO et une IEO dans le secteur des blockchains ?

Des Initial Public Offerings (ou introductions en bourse) aux plateformes de crowdfunding en passant par les Initial Coin Offerings (ou ICO), le secteur des collectes de fonds a connu de profondes transformations.

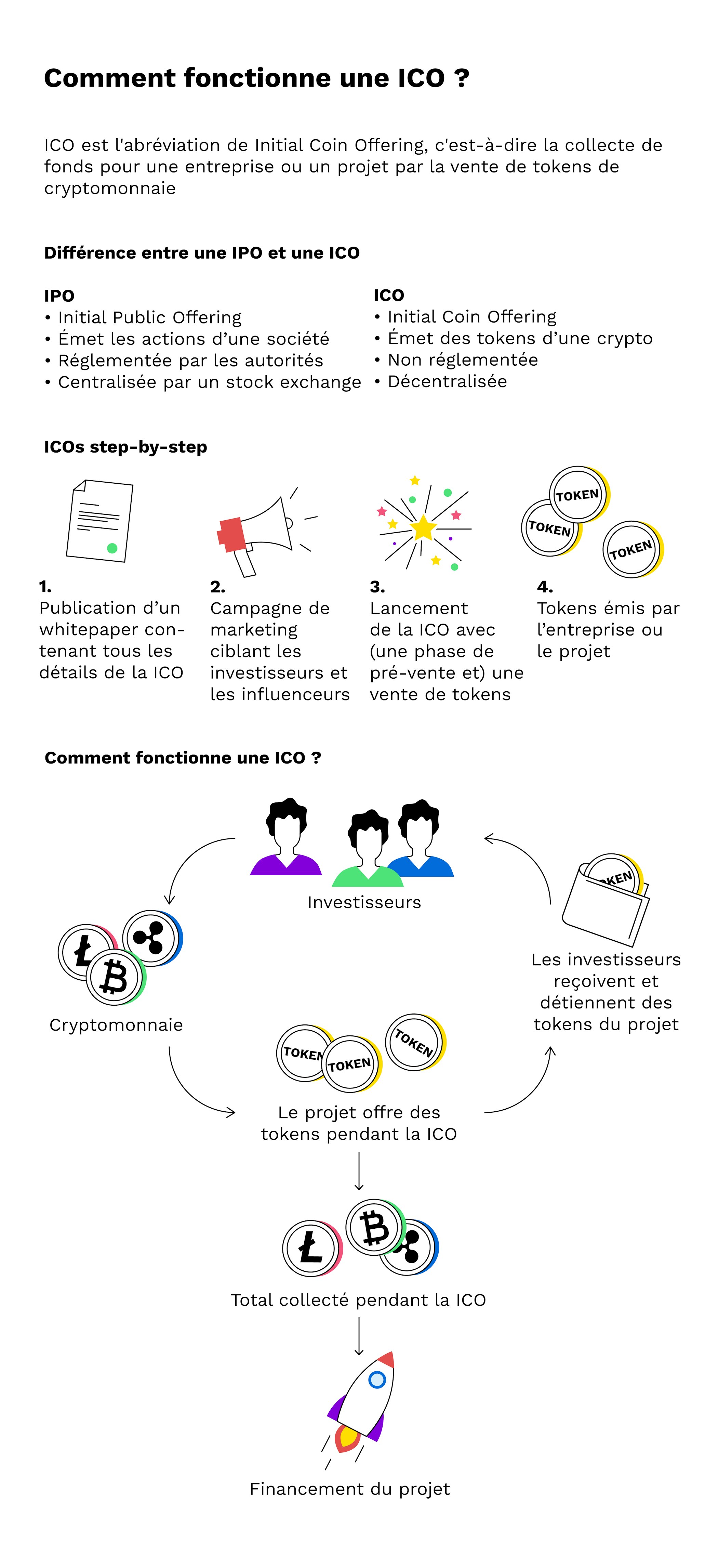

Les ICO, également appelées ventes de tokens, sont des événements durant lesquels les investisseurs reçoivent des tokens en échange du financement d’un projet ;

Les ICO (Initial Coin Offerings) ont vu le jour en 2013, quand J. R. Willett, un ingénieur logiciel, a organisé la première ICO pour son projet « Mastercoin » ;

Les ICO ont été démocratisées par le réseau Ethereum et son standard ERC20, ce qui a élevé les blockchains au rang de véritable industrie ;

Le whitepaper, qui présente aux investisseurs tous les détails d’un projet, est un élément fondamental de chaque ICO ;

Les ICO sont perçues comme révolutionnaires, car grâce à elles, et pour la première fois, l’utilisateur moyen a la chance d’investir dans des opportunités qui n’étaient auparavant accessibles qu’aux investisseurs de grande échelle.

Dans ce cours, nous étudierons les Initial Coin Offerings (ICO).

D’où proviennent les ICO ?

Bien que le Bitcoin soit à l’origine de la crypto-révolution, c’est le concept au cœur des Initial Coin Offerings (ICO) qui a transformé le secteur des blockchains en l’industrie que nous connaissons aujourd’hui.

Alors que les avancées de la fintech, telles que les systèmes de paiement en ligne et les cryptomonnaies, disruptent le paysage financier mondial, les techniques de collecte de fonds ont évolué en accord avec la nature des opportunités d'investissements et les nouveaux canaux de communication.

La première ICO a été organisée après que J. R. Willett, un développeur logiciel basé à Seattle, a décidé de développer une nouvelle couche de protocole, au-dessus de Bitcoin, afin d'implémenter de nouvelles fonctionnalités. En matière de financement, il voulait éviter le « bootstrapping », qui consiste à compter sur son épargne personnelle ou ses revenus d'exploitation, les plateformes de collecte de fonds classiques et les investisseurs en capital-risque.

Willett désirait plutôt que toute partie intéressée par le financement de son projet, appelé « Mastercoin », puisse investir directement des bitcoins sans que cela n’entraîne davantage de bureaucratie ou qu’il doive renoncer à ses droits de propriété, comme l'implique le financement externe par des sociétés de capital-risque.

L’émergence des ICO a permis, pour la première fois, à une personne lambda d’investir dans n’importe quel type de startup, avec les mêmes chances de haut rendement que les investisseurs de grande échelle ou institutionnels, à qui ces opportunités étaient habituellement réservées.

Nouveau sur Bitpanda ? Créez votre compte aujourd'hui !

Inscrivez-vous iciComment fonctionne une ICO ?

Comme vous l’avez appris dans le cours 9 de la section Intermédiaire, les ICO (ou ventes de tokens) sont des événements durant lesquels les investisseurs obtiennent des tokens en échange du financement d’un projet, dans l'espoir que celui-ci sera couronné de succès, que le la valeur du token augmentera et que le rendement sera bon. Les ICO reposent sur les mêmes fondements que la « Initial Public Offering » classique (ou introduction en bourse, en français) durant lesquelles les entreprises émettent des actions. Les ICO ont, cependant, introduit un tout nouveau modèle commercial.

L’émergence des ICO a permis, pour la première fois, à une personne lambda d’investir dans n’importe quel type de startup, avec les mêmes chances de haut rendement.

La principale différence entre les ICO et les IPO résidait dans le fait que les tokens émis dans le cadre des ICO étaient des utility tokens, c'est-à-dire qu'ils donnaient aux investisseurs le droit d'utiliser un produit ou un service, plutôt que des security tokens, qui leurs donnent le droit aux dividendes ou à des intérêts sur un projet.

Dès leurs débuts, les ICO ont fait l’objet d’un fort engouement. Elles étaient présentées comme une manière alternative pour les entreprises de collecter des fonds en toute transparence et de façon démocratique. Investisseurs chevronnés et débutants de tous horizons se sont jetés sur l’occasion, dans l'espoir d'obtenir une part du gâteau.

Les tokens n’étant pas émis par un gouvernement ou une banque, tout comme les cryptomonnaies, et les transactions étant pseudo-anonymes, les ICO échappaient à tout cadre réglementaire et à toute juridiction à leurs débuts.

L’importance du whitepaper

Le lancement d’une ICO implique globalement qu’un groupe code une blockchain et en établisse le protocole, définisse un cas d’usage, code un smart contract et commence à miner pour des cryptomonnaies. Le groupe rédige un whitepaper qui présente les détails du projet pour les investisseurs et le fait circuler parmi les potentiels investisseurs de cryptomonnaies. Ces démarches permettent d’étudier l’intérêt suscité par un projet et d’évaluer les risques et préoccupations potentiels avant de publier la version finale du whitepaper. Tout cela a lieu durant la phase d’annonce préalable de la ICO.

Un whitepaper professionnel présente ce qui est vendu durant la ICO, des tokens la plupart du temps, ainsi que leur valeur assignée, le montant total du capital nécessaire et les termes du contrat. Un whitepaper contient les détails du projet, tels que les avantages pour les investisseurs, un solide roadmap du projet et un échéancier projetant la date estimée des retours sur investissement.

Un whitepaper professionnel présente ce qui est vendu durant la ICO, des tokens la plupart du temps, ainsi que leur valeur assignée, le montant total du capital nécessaire et les termes du contrat.

Cette phase précédant les token sales permet aux investisseurs intéressés de prendre toutes les précautions nécessaires en analysant le projet. Cette analyse approfondie est vitale étant donné qu’il n’existe aucune entité juridique vers laquelle les investisseurs peuvent se tourner si le projet s’avère être une escroquerie. Au tout début des ICO, il était rare qu’un produit soit véritablement viable à ce stade. En conséquence, l’engouement initial a été suivi par une vague d’escroqueries aux ICO, devenues monnaie courante dans la cryptosphère, laissant de nombreux investisseurs avec d'énormes pertes et jetant le discrédit sur toute l'industrie.

Vente de tokens

Toutefois, dans notre exemple de projet solide et bien financé, et une fois que la date de début de l’ICO a été fixée, généralement un mois en avance, la phase marketing bat son plein grâce à un site internet professionnel.

Cette campagne vise les investisseurs de grande échelle et institutionnels. L’objectif est de les atteindre au travers de canaux en ligne clés, tels que les sites internet de cryptomonnaies et les réseaux sociaux, et de faire monter le prix des cryptomonnaies. En somme, le défi consiste à médiatiser le plus possible un produit ou une entreprise la plupart du temps nouvelle, et qui cherche à augmenter sa visibilité.

Le défi consiste à médiatiser le plus possible un produit ou une entreprise la plupart du temps nouvelle, et qui cherche à augmenter sa visibilité.

À la fin de la phase marketing, qui inclut parfois une phase de pré-vente, la vente de tokens commence. Elle peut se faire en distribuant les tokens directement dans les wallets des investisseurs ou via un exchange de cryptomonnaie.

Le standard ERC20

Comme nous l’expliquions dans le cours 9 de la section Intermédiaire, l’objectif principal des directives du standard ERC20 est de promouvoir l’interopérabilité entre les smart contracts. Ainsi, toutes les composantes de l’infrastructure, telles que l’interface utilisateur, les exchanges et les wallets, peuvent être connectés au contrat de manière prévisible.

Les comptes et les soldes Ethereum sont régis par un système de « state transitions » qui sont stockées dans des « Merkle Patricia Trees ». Ces arbres permettent de structurer les données de façon à pouvoir vérifier une grande quantité d’informations rapidement et efficacement, pour en assurer la précision et la scalabilité. C’est pour cette raison que la majorité des ICO reposent sur les tokens ERC20. Ces derniers contournent les limitations de la blockchain Bitcoin et utilisent les structures de données complexes d’Ethereum à la place.

L’hiver crypto

En 2017, en plein boom des ICO, beaucoup de nouveaux et de petits investisseurs ont cru que les ICO et la blockchain allaient rendre l’investissement sûr et lucratif pour la majorité. Contrairement à l’investissement en capital-risque, l’argent des ICO est associé à d’importantes liquidités et à peu de documentations et d’obligations. Mais toute lumière apporte sa part d’ombre et c’est ainsi que début 2018, commença une phase d'effondrement des prix des cryptomonnaies, connue sous le nom d’« hiver crypto ».

De nombreuses ICO se sont avérées être des escroqueries par lesquelles des millions de dollars ont été volés à des investisseurs non avertis, ou encore des offres de titres non enregistrées. La confiance des investisseurs et des utilisateurs de la première heure chuta à un niveau sans précédent en raison du manque de réglementation. Il était alors devenu clair que le secteur des cryptomonnaies ne pouvait plus rester à son état sauvage.

De nombreuses ICO se sont avérées être des escroqueries par lesquelles des millions de dollars ont été volés à des investisseurs non avertis, ou encore des offres de titres non enregistrées.

Initial Exchange Offerings (IEO)

Dans le même temps, le concept à l’origine des ICO avait commencé à évoluer et les Initial Exchange Offerings (IEO), c’est-à-dire des collectes de fonds tokens sur des exchanges de cryptomonnaie, gagnaient en popularité.

Contrairement aux ICO, les tokens d’une IEO ne sont pas envoyés via la plateforme du projet, mais via un exchange intermédiaire. Ainsi, les émetteurs et les investisseurs ne sont pas les seuls impliqués, on compte trois parties : les émetteurs, les investisseurs et l’exchange de cryptomonnaie. Les investisseurs achètent des tokens dans l’espoir de recevoir certains avantages, qui s’apparentent à un programme fidélité, sur la plateforme.

Les Initial Exchange Offerings apportent un certain nombre d’avantages. En fonction de leur réputation, les exchanges peuvent posséder une base d’utilisateurs importante. Apparaître sur un exchange permet aux projets d’étendre considérablement leur portée et leur apporte une légitimité et une crédibilité difficile à obtenir autrement. En outre, les créateurs de projets qui émettent un token peuvent s’attendre à ce que l’exchange serve de marché secondaire à ce token, après que l’IEO ait pris fin. En retour, les IEO augmentent les volumes de trading de l’exchange.

Apparaître sur un exchange permet aux projets d’étendre considérablement leur portée et leur apporte une légitimité et une crédibilité difficile à obtenir autrement.

La nécessité de mesures réglementaires

Pour le moment, les organismes de réglementation tels que la Securities and Exchange Commission des États-Unis (SEC), analysent la législation actuelle censée « protéger » l’investisseur moyen. Le « Test de Howey » est une méthodologie qui permet de déterminer si une entreprise constitue un contrat d’investissement. Les monnaies numériques décentralisées, telles que Bitcoin, peuvent difficilement être classées en tant que titres selon le Test de Howey, ce qui a de vastes implications pour les cryptomonnaies.

En bref, la technologie financière (ou fintech) est un secteur en phase de démarrage qui a besoin de directives et de normes. Les monnaies numériques étant un type d’actif entièrement nouveau, ne devraient-elles pas être classées d’une manière entièrement nouvelle ? Au fur et à mesure que la collecte de fonds au travers d’ICO continuera d’évoluer, les régulateurs et les professionnels de l’industrie devront se mettre d’accord sur les règles à long terme pour les collectes de fonds établies sur les cryptomonnaies. Nous n’en sommes pas encore à l’ère de la démocratisation complète de l’industrie du placement, mais les ICO nous ont apporté de grandes avancées en donnant naissance à de nouvelles méthodes de collecte de fonds. C’est pourquoi elles resteront toujours dans les mémoires comme le catalyseur de la révolution des blockchains.

Envie d’acheter des cryptomonnaies ?

Inscrivez-vousCet article ne constitue en aucun cas un conseil en investissement ni une offre ou une invitation à acheter des actifs financiers numériques.

Le présent article est fourni à titre d'information générale uniquement et aucune déclaration ou garantie, expresse ou implicite, n'est faite et aucune fiabilité ne doit être accordée quant à l'équité, l'exactitude, l'exhaustivité ou la justesse de cet article ou des opinions qui y sont contenues.

Certaines déclarations contenues dans cet article peuvent concerner des attentes futures fondées sur nos opinions et hypothèses actuelles et comportent des incertitudes susceptibles d'entraîner des résultats, performances ou événements réels différents de ces déclarations.

Ni Bitpanda GmbH, ni aucune de ses filiales, conseillers ou représentants ne peuvent être tenus responsables de quelque manière que ce soit en relation avec cet article.

Veuillez noter qu'un investissement dans des actifs financiers numériques comporte des risques en plus des opportunités décrites ci-dessus.