Qu’est-ce qu’un teneur de marché ?

Les teneurs de marché assurent une liquidité suffisante et une activité de trading efficace sur les marchés financiers.

Pour qu’un marché soit considéré comme un environnement intéressant pour le trading, une offre et une demande substantielles pour l’actif concerné et un niveau élevé d’activité de trading sont nécessaires pour garantir que les ordres soient exécutés rapidement.

Une liquidité élevée est associée à des conditions de marché favorables et à un risque plus faible.

Les teneurs de marché fournissent des prix d’offre et des prix de demande pour les paires de trading et agissent en tant qu’acheteur ou vendeur pour une transaction en l’absence d’une contrepartie appropriée.

Dans ce cours, vous allez découvrir le rôle des teneurs de marché.

Maker orders

Dans le cours 5 sur les frais maker et les frais taker dans la section intermédiaire de la Bitpanda Academy, vous avez découvert les types d’ordres et les frais de trading de cryptomonnaies. Reprenons.

Sur un exchange de cryptomonnaies, les ordres sont soit facturés avec des « frais maker », soit avec des « frais taker ».

Un ordre qui ajoute de la liquidité à un carnet d’ordres jusqu’à ce qu’il soit récupéré par un autre trader contribue à « tenir le marché ». Comme la liquidité d’un exchange indique l’intérêt pour un marché en fonction du volume de trading et des traders actifs, les frais pour les « maker orders » sont souvent plus bas que les autres frais car ils encouragent les traders.

Pour être considéré comme un « maker order », un ordre d’achat placé par le « maker » potentiel doit être inférieur au prix de l’ordre de vente le plus bas, ou le trader doit placer un ordre de vente supérieur au prix de l’ordre d’achat le plus élevé. Le désavantage du rôle de maker est qu’il peut s’écouler un certain temps avant que le prix fixé soit déclenché et que l’ordre soit exécuté.

Taker orders

Les « takers », quant à eux, sont le pendant des « makers ». Les takers « prennent des liquidités » dans le carnet d’ordres. Ils recherchent des ordres qu’ils peuvent exécuter immédiatement. Un tel ordre peut être un market order : l’achat ou la vente instantanée d’une cryptomonnaie au meilleur prix disponible à ce moment-là. Un market order sera toujours exécuté immédiatement ou sera entièrement rejeté s’il n’y a pas assez de liquidités dans le carnet d’ordres à ce moment-là.

Enfin, n’oubliez pas que les frais « makers » et les « takers » sont appliqués tandis qu’un « market maker » (« teneur de marché » en français) est un type d’entité qui favorise la liquidité sur un marché. Examinons plus en détail le rôle d’un teneur de marché.

Nouveau sur Bitpanda ? Créez votre compte aujourd'hui !

Inscrivez-vous iciQue fait un teneur de marché ?

Les services de tenue de marché sont souvent fournis par de grandes institutions financières en raison des volumes requis, mais aussi, dans certains cas, par des traders individuels. Cependant, bien que chaque trader soit un participant au marché avec une part de son volume d’exploitation, les conditions préalables à la mise à disposition des volumes de trading nécessaires sont si strictes que seules les institutions spécialisées offrant des services de tenue de marché en tant que services de base peuvent les remplir, en comparaison avec un trader ordinaire. Par conséquent, les parties intéressées par la prestation de services de tenue de marché doivent prouver qu’elles sont agréées, qu’elles possèdent des notations de crédit irréprochables et qu’elles sont en mesure de satisfaire à un large éventail d’autres obligations qui varient selon la situation géographique.

Pour s’assurer qu’il n’y a pas de conflits d’intérêts, les traders qui tradent sur un exchange de cryptomonnaies doivent effectuer leur devoir de diligence et vérifier que l’exchange et le teneur de marché sont deux entités distinctes.

Pourquoi les teneurs de marché sont-ils nécessaires ?

Alors qu’un exchange propose l’infrastructure nécessaire pour faciliter la vente ou l’achat d’un actif pour les traders qui cherchent à acheter ou à vendre, les teneurs de marché fournissent la liquidité sur les marchés et assurent ainsi une liquidité suffisante dans les carnets d’ordres. En bref, un teneur de marché agit comme un intermédiaire/broker entre l’offre et la demande de titres.

De cette façon, les traders peuvent liquider leurs positions en toute tranquillité et à court terme. Supposons que vous souhaitiez vendre un actif dont la liquidité est traditionnellement faible sur un exchange, vous pourrez le faire grâce au teneur de marché.

Une autre raison pour laquelle les teneurs de marché sont nécessaires est qu’ils assurent la continuité des prix sur un marché où l’écart entre l’offre et la demande est relativement faible, ce que nous allons aborder dans un instant. Un marché caractérisé par une forte continuité des prix n’est pas seulement considéré comme fiable et digne de confiance par les traders, c’est aussi un signe de forte liquidité, de nombreux participants effectuant des transactions, ce qui se traduit par un bénéfice plus important pour le teneur de marché. Si la règle de la continuité des prix n’est pas respectée, les teneurs de marché ont tendance à subir des pertes.

Comment les teneurs de marché gagnent-ils de l’argent ?

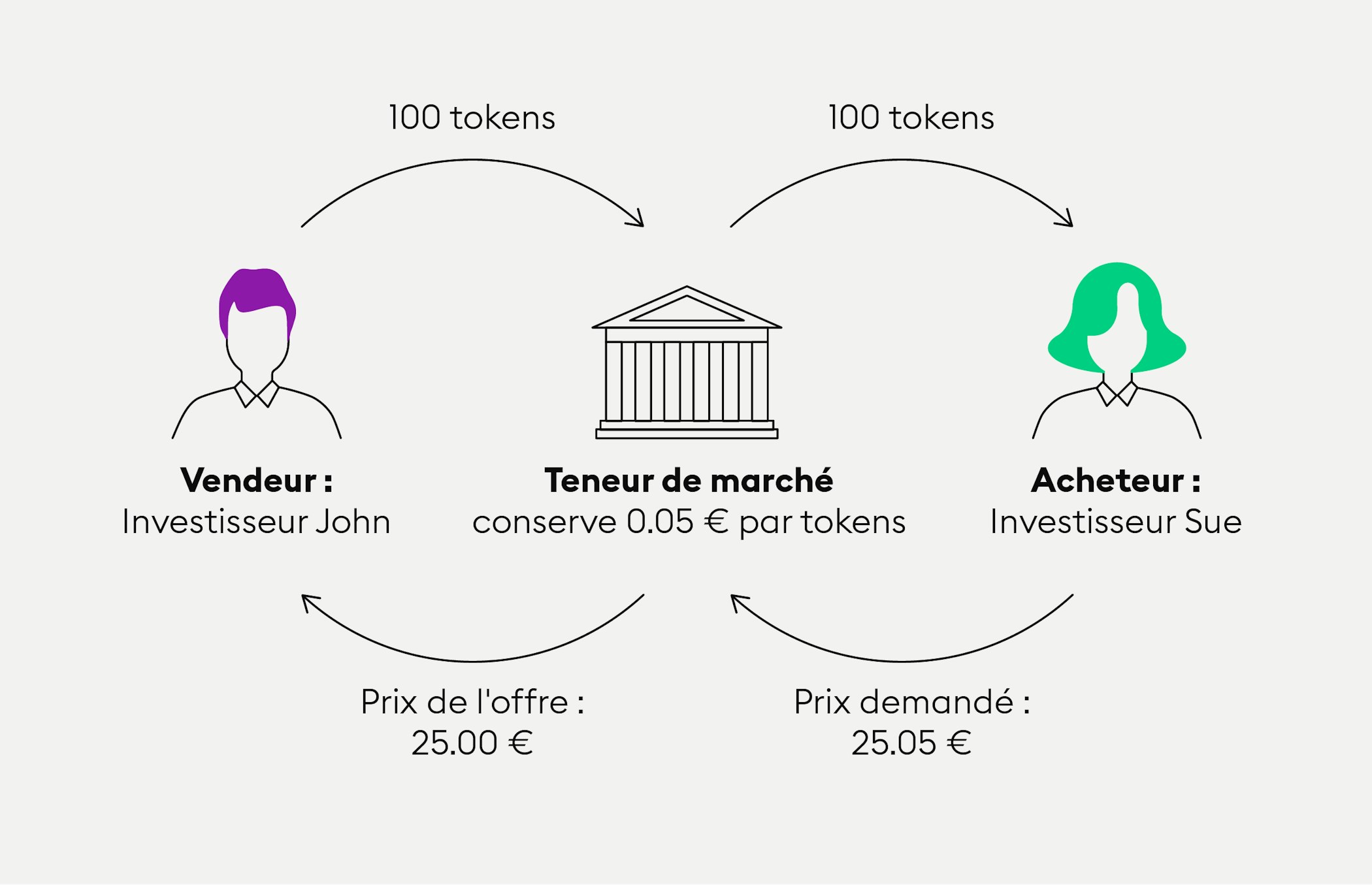

En échange de leurs services aux traders, les teneurs de marché facturent un spread sur le prix d’achat et de vente. Rappelez-vous que le teneur de marché agissant en tant qu’acheteur ou vendeur met en place des prix de vente et d’achat et que les traders achètent et vendent à ces prix.

Contrairement aux traders, les teneurs de marché ne gagnent pas d’argent en achetant à bas prix ou en vendant à prix élevé, mais grâce aux spreads. Le terme « spread » (« écart » en français) désigne ici la différence entre le cours acheteur auquel les traders vendent et le cours réel légèrement inférieur, tandis que les traders souhaitant acheter se voient facturer le cours vendeur, qui est légèrement supérieur au prix du marché. L’écart entre le prix que les traders reçoivent et le prix du marché constitue le bénéfice du teneur de marché, le « spread ». En général, les teneurs de marché facturent également aux exchanges des frais généraux pour leurs services. Consultez notre infographie pour voir comment les teneurs de marché gagnent leur argent grâce aux spreads.

Pourquoi le spread est-il important ?

L’écart acheteur-vendeur décrit la différence entre le cours acheteur offert et le cours vendeur offert. Plus le nombre de traders et de teneurs de marché est élevé sur un marché, plus la concurrence est forte et plus les spreads sont étroits. Un écart faible entre les cours acheteur et vendeur est avantageux, car si les spreads sont trop élevés, les chances de succès des transactions sont considérablement réduites. Cela peut se produire, par exemple, si la demande sur le marché est beaucoup plus élevée que l’offre.

En quoi consistent les services de tenue de marché ?

Les teneurs de marché doivent être neutres et fixer leurs offres en fonction de l’offre et de la demande sur un marché de valeurs mobilières. Une offre élevée associée à une demande faible se traduira par un cours acheteur ou vendeur faible et une offre faible pour une demande élevée se traduira par un cours acheteur ou vendeur élevé. Par conséquent, les teneurs de marché placent des ordres d’achat et de vente à grande échelle, reflétant l’offre et la demande d’un marché particulier.

Lorsqu’il fournit des cotations pour l’achat et la vente d’actifs, un teneur de marché fiable fournira une gamme de prix, quel que soit le niveau de volatilité. Afin de faciliter le trading à haute fréquence, les teneurs de marché doivent s’assurer qu’ils sont disponibles, en tant que partenaires, pour accepter une transaction au taux prévu et que l’actif est disponible pour le trading presque immédiatement après qu’un ordre ait été passé. Enfin, ils doivent exécuter la transaction au taux du marché.

Maintenant que vous connaissez le rôle des teneurs de marché en tant que participant au marché, nous allons nous pencher sur les indicateurs importants du trading de crypto dans notre prochain cours sur les indicateurs du trading de crypto.

CLAUSE DE NON-RESPONSABILITÉ

Cet article ne constitue en aucun cas un conseil en investissement ni une offre ou une invitation à acheter des actifs financiers numériques.

Le présent article est fourni à titre d'information générale uniquement et aucune déclaration ou garantie, expresse ou implicite, n'est faite et aucune fiabilité ne doit être accordée quant à l'équité, l'exactitude, l'exhaustivité ou la justesse de cet article ou des opinions qui y sont contenues.

Certaines déclarations contenues dans cet article peuvent concerner des attentes futures fondées sur nos opinions et hypothèses actuelles et comportent des incertitudes susceptibles d'entraîner des résultats, performances ou événements réels différents de ces déclarations.

Ni Bitpanda GmbH, ni aucune de ses filiales, conseillers ou représentants ne peuvent être tenus responsables de quelque manière que ce soit en relation avec cet article.

Veuillez noter qu'un investissement dans des actifs financiers numériques comporte des risques en plus des opportunités décrites ci-dessus.