Comment l’or est devenu le roi des métaux précieux

Depuis des milliers d’années, l’or est considéré comme un métal précieux, mythique et convoité qui domine l’histoire de l’argent.

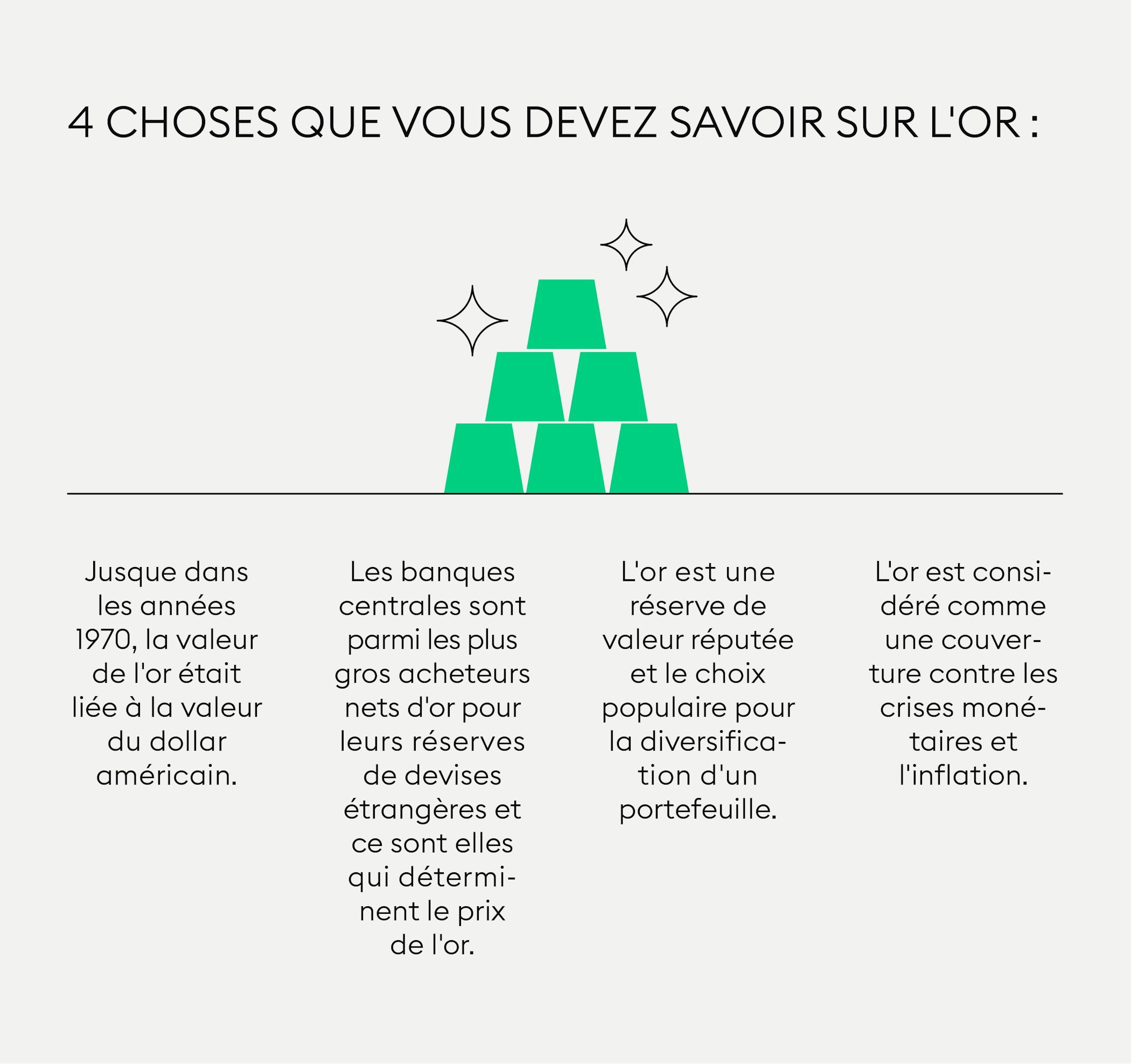

L'or est considéré comme une protection contre les crises monétaires et l'inflation

L’or est une réserve de valeur réputée et le choix idéal pour diversifier un portfolio.

Jusqu’aux années 1970, la valeur de l’or était liée à la valeur du dollar américain.

Les banques centrales sont parmi les plus gros acheteurs nets d’or pour leurs réserves de change.

Dans ce cours, vous apprendrez tout ce que vous devez savoir avant d’investir dans l’or et les autres métaux précieux.

L’or est réputé pour sa beauté. Traditionnellement, les bagues de mariage sont d’ailleurs en or. L’or est une monnaie idéale en temps de crise, il a souvent été considéré comme une couverture contre l’inflation et peut être acheté et vendu sur l’un des rares marchés véritablement liquides. Mais pourquoi l’or attire-t-il autant les investisseurs ?

L’histoire de l’or

On attribue généralement au roi Crésus de Lydie la frappe et l’émission des premières pièces d’or. Les Romains ont développé le premier ordre monétaire basé sur des pièces d’or, d’argent, de laiton et de cuivre, qui a servi d’inspiration à tous les ordres monétaires d’Europe jusqu’à l’ère moderne. La première monnaie ayant une valeur relativement stable est le « solidus » émis par l’empereur Constantin de Rome en 309.

Jusque dans les années 1970, la valeur de l’or était toujours lié (en anglais « pegged ») à la valeur du dollar américain. Cet « étalon-or » signifiait que les autres nations pouvaient convertir leurs monnaies fiat locales en dollars américains, puis les échanger contre une certaine quantité d’or auprès de la Réserve fédérale américaine.

Comme un trop grand nombre de dollars étaient en circulation et que trop de pays échangeaient des dollars contre de l’or, le président Nixon a abandonné l’étalon-or. C’est pour cette raison qu’aujourd’hui, le prix de l’or est coté au niveau international en dollars américains, mais la valeur de l’or ne dépend pas du dollar américain. En tant qu’actif, l’or peut être vendu contre toutes les devises du monde et est considéré comme une couverture contre l’inflation et les crises monétaires.

Comme un trop grand nombre de dollars étaient en circulation et que trop de pays échangeaient des dollars contre de l’or, le président Nixon a abandonné l’étalon-or.

L’approvisionnement en or est naturellement limité

Comme il s’agit d’une ressource naturelle qui est extraite du sol par l’exploitation minière, l’offre d’or est naturellement limitée. Une grande partie des gisements d’or mondiaux est déjà épuisée et il reste peu d’or de qualité.

L’or étant parfois extrait dans des conditions douteuses, le recyclage de l’or prend également une place de plus en plus importante. Les gisements d’or ne sont pas renouvelables. Alors que la récupération de l’or se trouvant dans les ordinateurs et les appareils mobiles usagés est de plus en plus commune, les mesures visant à protéger l’homme et l’environnement des effets de l’exploitation minière se multiplient. L’or est considéré comme une ressource rare : étant donné que l’offre est limitée et la demande élevée, le prix de l’or ne peut qu’augmenter.

Les banques centrales déterminent le prix de l’or

À l’échelle mondiale, les banques centrales sont parmi les plus gros acheteurs nets d’or pour leurs réserves de change. Les réserves de change sont les fonds détenus par les banques centrales à l’actif de leur bilan en devises étrangères.

Les réserves de change sont constituées de métaux précieux, de droits de tirage spéciaux et d’autres actifs en guise de fonds de réserve. Les gouvernements détiennent ces réserves au cas où leur propre monnaie nationale serait complètement dévaluée.

Aujourd’hui, l’évolution économique des pays les plus riches étant de plus en plus incertaine, les nations cherchent à diversifier leurs réserves de change en s’éloignant de monnaies telles que le dollar américain. Afin d’éviter les possibles fluctuations des principales monnaies fiat, les banques centrales achètent de plus en plus de lingots d’or à la place.

Les réserves de change sont constituées de métaux précieux, de droits de tirage spéciaux et d’autres actifs en guise de fonds de réserve.

L’or est un métal industriel

Cependant, l’or n’est pas seulement une réserve de valeur populaire pour les gouvernements et les investisseurs. C’est aussi un métal industriel populaire. L’or est particulièrement lourd, polyvalent, ne vieillit pas, a une densité élevée, résiste aux acides, est un excellent conducteur d’électricité, ne se corrode pas, rejette les rayonnements infrarouges et, grâce à sa grande ductilité, est l’un des métaux les plus intéressants à former.

De nombreux appareils technologiques tels que les smartphones, les ordinateurs portables et les tablettes que nous utilisons tous les jours ne fonctionneraient pas sans or. L’industrie des semi-conducteurs dépend de l’or pour les microprocesseurs. Il en va de même pour tous les fabricants d’objets utilisant la lumière infrarouge, qui permet de chauffer directement des objets sans passer par l’air, et dans de nombreux autres domaines.

Augmentation de la demande pour l’or

Revenons-en à l’investissement. Comme l’or ne génère pas d’intérêts ni de dividendes, les investisseurs mesurent le rendement de leur investissement (les gains) en fonction du coût d’opportunité, c’est-à-dire le revenu régulier qu’un investissement dans un autre actif aurait généré pour l’investisseur. En d’autres termes, cela représente l’ensemble des revenus que vous auriez perdu en investissant dans l’or plutôt que dans un autre actif.

Ces derniers temps, la demande pour l’or chez les investisseurs a augmenté en raison des politiques d’abaissement des taux d’intérêt des banques centrales. Les faibles rendements des obligations d’État génèrent peu de revenus pour les investisseurs. Comme les investisseurs réalisent qu’ils ne doivent pas compter pour le moment sur les banques centrales pour augmenter les taux d’intérêt, cette tendance devrait se poursuivre.

Comme l’or ne génère pas d’intérêts ni de dividendes, les investisseurs mesurent le rendement de leur investissement (les gains) en fonction du coût d’opportunité.

Le prix de l’or est également quelque peu influencé par la demande des consommateurs pour les bijoux en or dans les cultures où celui-ci est offert à titre de dot ou utilisé comme garantie.

Diversification du portfolio

L’or a toujours été perçu comme un complément fiable aux portfolios d’investissement et, comme nous l’avons vu, il est également considéré comme une réserve de valeur et une couverture contre l’inflation. Enfin, investir dans l’or est facile même pour les investisseurs débutants.

Dans tous les cas, diversifier son portfolio avec de l’or et des cryptomonnaies présente un grand potentiel pour réduire les risques d’investissement et augmenter les rendements. Lisez notre prochain article pour connaître les similitudes et les différences entre les propositions d’amélioration de Bitcoin et d’Ethereum.

CLAUSE DE NON-RESPONSABILITÉ

Cet article ne constitue en aucun cas un conseil en investissement ni une offre ou une invitation à acheter des actifs financiers numériques.

Le présent article est fourni à titre d'information générale uniquement et aucune déclaration ou garantie, expresse ou implicite, n'est faite et aucune fiabilité ne doit être accordée quant à l'équité, l'exactitude, l'exhaustivité ou la justesse de cet article ou des opinions qui y sont contenues.

Certaines déclarations contenues dans cet article peuvent concerner des attentes futures fondées sur nos opinions et hypothèses actuelles et comportent des incertitudes susceptibles d'entraîner des résultats, performances ou événements réels différents de ces déclarations.

Ni Bitpanda GmbH, ni aucune de ses filiales, conseillers ou représentants ne peuvent être tenus responsables de quelque manière que ce soit en relation avec cet article.

Veuillez noter qu'un investissement dans des actifs financiers numériques comporte des risques en plus des opportunités décrites ci-dessus.